Независимые "башенные" операторы пойдут в регионы

Экспансия независимых операторов в регионы станет одним из главных трендов в развитии российской башенной инфраструктуры на предстоящие 2-3 года. Пока только один независимый оператор – «Русские Башни» – располагает серьезными возможностями за пределами двух «столичных» лицензионных зон.

Компания AC&M подготовила отчет, посвященный состоянию и перспективам развития башенного рынка в России и за рубежом, что особенно актуально ввиду ожидаемого в скором будущем внедрения новых технологий мобильной связи (5G).

По данным аналитиков, Россия остаётся шестым рынком в мире по численности высотных сооружений для размещения базовых станций сетей мобильной связи. Число таких сооружений, включая столбы, мачты и башни составило на 1 июля 2018 года около 73 тыс. Парк высотных конструкций увеличивается на 3-5% в год, причем у независимых инфраструктурных компаний он растет двузначными темпами.

Несмотря на снижение темпов роста числа базовых станций у операторов, парк высотных объектов пассивной инфраструктуры продолжает расширяться и демонстрирует паритет вновь возведенных объектов в 2018 г. по сравнению с 2017 г. Дальнейшим толчком в развитии может послужить начало строительства сетей 5G в 2020-2021 гг., что потребует значительного увеличения плотности покрытия в мегаполисах. Кроме того, реализация 5G потребует переноса антеннофидерных устройств и узлов связи с крыш высотных зданий на альтернативные площадки (прежде всего, на опоры, вышки и столбы).

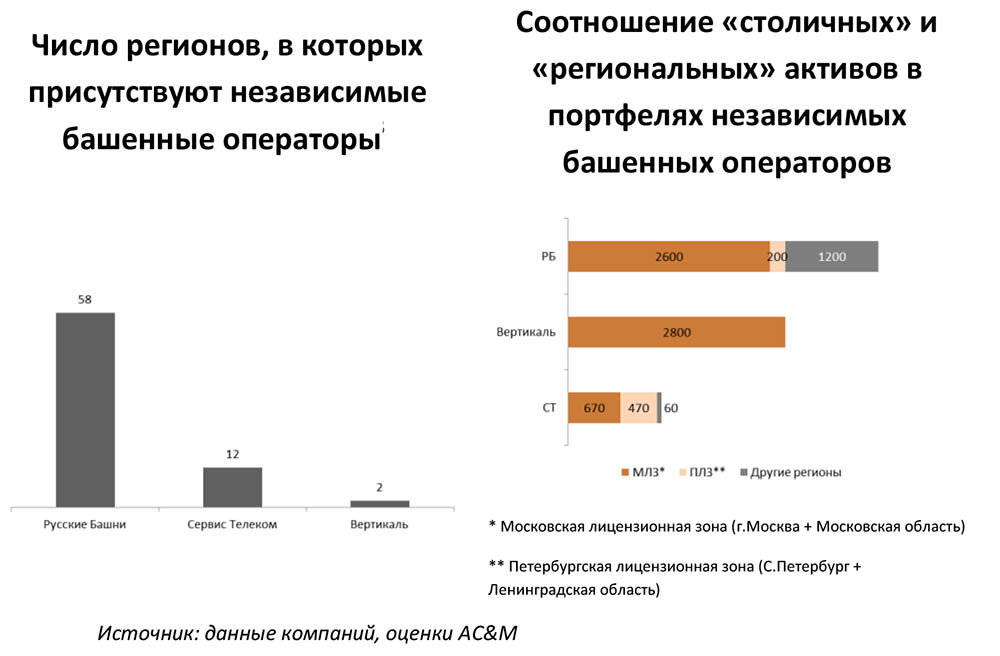

Среди независимых операторов пассивной инфраструктуры в России выделяются «Русские Башни» и «Вертикаль». Вместе с третьей по размеру независимой компанией – «СервисТелеком» они располагают 85% от общего числа всех сайтов (башен, мачт, опор и столбов), которые не принадлежат четырём федеральным операторам мобильной связи. По мере того, как операторы все больше базовых станций размещают на арендуемых объектах, доля независимых компаний будет постепенно расти. Уже сейчас независимые операторы инфраструктуры вводят в строй примерно столько же объектов, сколько и операторы мобильной связи.

Пока только один независимый оператор – «Русские Башни» располагает серьезными возможностями за пределами двух «столичных» лицензионных зон. Экспансия независимых операторов в регионы станет одним из главных трендов в развитии рынка на предстоящие 2-3 года. Вероятно, этот процесс будет сопровождаться приобретением малых «башенных» компаний в регионах и консолидацией крупных портфелей в руках одного-двух операторов пассивной инфраструктуры.

Несмотря на то, что арендные ставки башенных конструкций растут не более чем на размер индексации (5-6% в год), выручка независимых «башенных» компаний растёт быстрее, чем расширяется их парк. Это достигается за счёт постоянного повышения среднего числа арендаторов на один объект. Помимо операторов мобильной связи такими арендаторами может стать широкий круг корпоративных и муниципальных пользователей. Расширение круга арендаторов открывает новые перспективы для инфраструктурных компаний, а аналитиков заставляет задуматься о внедрении адекватных показателей емкости рынка (особенно с учётом того, что ставки разных арендаторов отличаются на порядки).

Планы «Большой Четверки» по выделению башен в отдельные компании с дальнейшей продажей этих активов пока не осуществились. Практика рынка подтверждает предположения AC&M о том, что эволюция российского рынка пойдет по сценарию, отличному от США, Европы или Юго-Восточной Азии. Лидер определится не в результате одной или двух крупных сделок по продаже крупного башенного портфеля, а в ходе длительной конкурентной борьбы за лояльность крупных арендаторов, которые постепенно будут отказываться от планов строительства собственных объектов в пользу более удобной и выгодной для них аренды.

Объем и динамика рынка

Россия остается шестым по размеру рынком в мире (по численности высотных сооружений для размещения базовых станций сетей мобильной связи). Россию опережают Китай, Индия, Япония, США и Индонезия. По всей вероятности, это положение останется неизменным в ближайшие 2-3 года, но в более долгосрочной перспективе Россию могут опередить крупные европейские страны, где начнётся реализация проектов 5G (например, Германия или Великобритания) или динамично развивающиеся рынки Юго-Восточной Азии (Вьетнам) и Южной Америки (Бразилия).

На конец 2017 года в России было 70 тыс. отдельно стоящих высотных сооружений, включая столбы, мачты и башни. На конец текущего года их число вероятнее всего составит не многим менее 74 тыс. Таким образом, совокупный парк башен продолжает увеличиваться на 3-5% в год, несмотря на то, что большинство операторов уже завершили наиболее активную фазу развертывания мобильных сетей четвертого поколения, не говоря уже о 2G и 3G.

Несмотря на кажущуюся стабильность трендов и невозмутимое поступательное развитие рынка пассивной инфраструктуры, следует отметить целый ряд изменений (пока еще не столь очевидных), которые обещают привести в перспективе к радикальным переменам в этом сегменте на отрезке 3-5 лет.

Темпы роста парка высотных конструкций

Несмотря на то, что инфраструктура 4G покрыла уже почти 80% населения, рост трафика заставляет операторов постоянно «сгущать» сети и улучшать покрытие. Многие участники рынка сетовали на то, что текущий год оказался весьма непростым с организационнотехнической точки зрения: в 11 городах строительные работы фактически были приостановлены во время ЧМ 2018, а конец летнего строительного сезона в крупных мегаполисах оказался короче на две-три недели по причине выборов в субъектах РФ. Даже эти экстраординарные обстоятельства не переломили очевидный тренд – потребность в новых сайтах сохраняется на уровне более 3000 новых объектов в год. Происходит это не только за счёт расширения пятна покрытия, но и, главным образом, за счёт сгущения сетей в крупнейших мегаполисах.

Прирост числа высотных конструкций в 2017-2018 гг. в значительной степени достигнут усилиями независимых башенных компаний – «Русские Башни», «Вертикаль» и «Сервис-Телеком». Из 3,4 тыс. новых конструкций в 2018 году только 1,8 тыс. (т.е. ~50%) приходится на операторов мобильной связи. В этой связи не должен вызывать удивления тот факт, что лидер рынка среди независимых операторов пассивной инфраструктуры, «Русские Башни», показывает темпы роста более 20%, в то время как общее число эксплуатируемых высотных конструкций в России растёт всего на 3-5% в год.

Любопытно отметить, что сохранять столь впечатляющие темпы роста под силу нескольким крупнейшим компаниям. Мелкие региональные операторы башен, многие из которых традиционно эксплуатируют местные административные ресурсы в одном-двух регионах не способны поддерживать столь высокие темпы роста, как только они достигают определенного размера (обычно 100-300 объектов).

Число контрактов

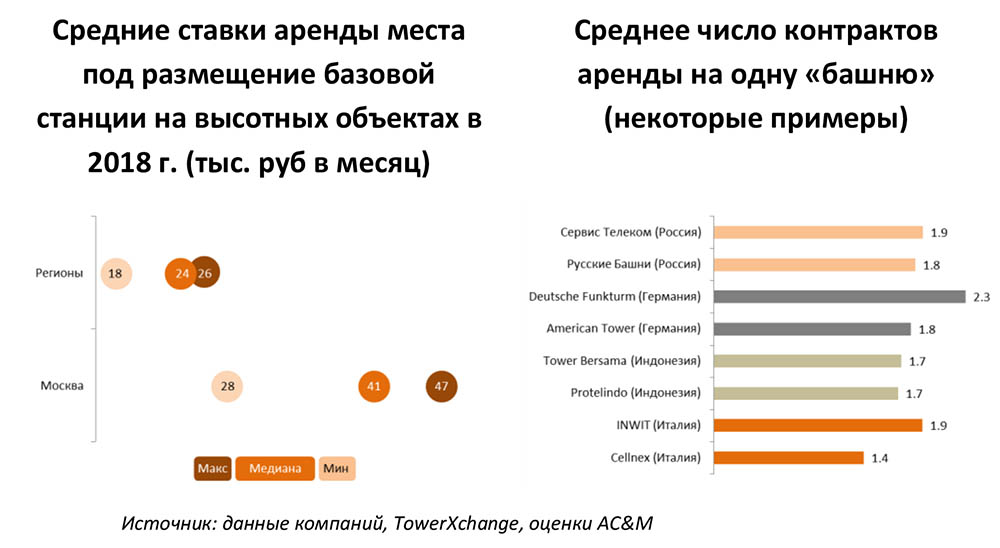

Помимо численности «башен», доступных для аренды, важнейшим показателем на рынке пассивной инфраструктуры является заполняемость (tenancy ratio) и число текущих контрактов аренды. В нынешнем году этот показатель заметно подрос (особенно у независимых операторов пассивной инфраструктуры, где заполняемость уже находится в диапазоне от 1,6 до 2,0 арендаторов на один объект. Речь идет о так называемом “blended tenancy ratio”, в котором учитывается весь портфель каждого из владельцев башен. Отдельные сегменты портфеля на определенных рынках могут демонстрировать показатели заполняемости в окрестности 2,9 арендаторов на одну башню, например, на Северо-Западе России.

Рост среднего числа арендаторов на одну высотную конструкцию неуклонно увеличивается по мере «взросления» существующего парка высотных конструкций. Вместо того, чтобы строить новые объекты операторы теперь, прежде всего, рассматривают возможность размещения на уже возведенных башнях и столбах (своих или предлагаемых в аренду). Общий парк пассивной инфраструктуры достиг таких размеров, что с высокой степенью вероятности потенциальные пользователи смогут найти вариант аренды вместо того, чтобы строить «с нуля» собственный объект. Показательно, что оператор, который в 2018 году ввел в эксплуатацию больше всего новых базовых станций (по данным Роскомнадзора за 9 месяцев 2018 года, этим оператором стал Вымпелком, который ввел в строй 21 тыс. новых базовых станций, показав рост на 18% с начала года), практически не построил ни одной собственной башни. Этого нельзя сказать о всех остальных операторах, но факт остается фактом – доля новых базовых станций, которые размещаются по обмену на объектах других операторов или на сайтах независимых башенных компаний, в 2018 году была заметно выше показателей 2016-2017 гг.

Чисто формально число арендаторов растёт и за счёт расширения круга потенциальных арендаторов за пределами сегмента мобильной связи. Это происходит по мере того, как цифровая трансформация охватывает всё новые области жизни: цифровую революцию в промышленности и на транспорте, в муниципальном хозяйстве и городской среде в целом. На существующих элементах пассивной инфраструктуры размещаются системы оповещения о чрезвычайных ситуациях, приборы мониторинга окружающей среды и дорожного движения, системы безопасности (камеры) и многое другое. Очевидно, что мобильные операторы остаются самыми важными арендаторами (с точки зрения средней ставки аренды), однако и остальные клиенты формируют определённый денежный поток для владельцев пассивной инфраструктуры. Это заставляет пересмотреть многие ключевые понятия (в том числе и само понятие «арендатор», которое ранее относилось почти исключительно лишь к операторам мобильной связи). В ситуации, когда борьба идет за каждые десятые или сотые доли показателя Tenancy ratio (среднее число арендаторов на одну «башню»), а средняя ставка аренды для типичной базовой станции составляет 25-40 тысяч рублей в месяц, размещение нескольких тысяч коммерческих устройств с арендной ставкой 1-2 тысячи рублей может улучшить удельные показатели на 5-10%.

Структура рынка

Самыми крупными владельцами высотных сооружений остаются операторы связи и специализированные компании, непосредственно аффилированные с мобильными операторами. Тем не менее, уже почти 10 000 объектов находятся во владении независимых инфраструктурных операторов, крупнейшими из которых являются «Русские башни», «Вертикаль» и «СервисТелеком».

Помимо лидеров в этом сегменте почти две дюжины фигурантов, каждый из которых владеет несколькими сотнями или несколькими десятками конструкций, как правило, в одном изолированном регионе или нескольких субъектах РФ.

Широким географическим охватом обладает только один из независимых операторов – «Русские Башни», который, по существу, имеет федеральный охват. Остальные участники рынка экспериментируют с развитием бизнеса в регионах.

Число регионов, в которых присутствуют независимые башенные операторы (Московская лицензионная и Петербургская лицензионная зоны учитываются как два региона, а не четыре (как это имеет место быть в случае с субъектами РФ).

С 2017 года начался процесс консолидации в сегменте пассивной инфраструктуры: произошло слияние «Сервис-Телеком» и «Линк Девелопмент», «Русские Башни» приобрели несколько мелких операторов (например, ЗАО «Сектор» и ряд других). Вероятно, процесс консолидации активов продолжится, а независимые башенные компании будут активно изучать возможность неорганического роста. Объективных предпосылок для такого рода слияний и поглощений несколько:

- Малым операторам сложно поддерживать уровень эффективности, который достигается более крупными операторами. Будучи включены в более крупные портфели, маленькие региональные группы объектов имеют более высокие шансы на получение арендного договора со стороны второго или третьего арендатора;

- Независимые «башенные» компании стремятся увеличить масштабы своих операций за счет географической экспансии. Для успешного освоения новых регионов необходимо не только демонстрировать высокую эффективность бизнес-процессов, но и приобретать местную экспертизу (особенно в сфере получения разрешительных документов и согласований).

- Поскольку на российском рынке довольно сложно осуществить полномасштабную сделку по выкупу у сотовых сетей пассивной инфраструктуры, приобретение малых и средних «башенных» компаний является одним из главных направлений неорганического роста для более крупных операторов пассивной инфраструктуры.

Сделки с объектами пассивной инфраструктуры не отличаются прозрачностью, но тем не менее можно с уверенностью констатировать, что консолидировать небольшие портфели объектов можно на оценке около 50 месячных арендных платежей (в зависимости от специфики портфеля и географического положения объектов). В том случае, если расположение объектов дает надежду на возможность привлечения в перспективе еще одного или двух арендаторов, такое приобретение будет экономически целесообразным для любого из трех крупнейших независимых операторов пассивной инфраструктуры. Особенно это справедливо для тех регионов, где согласование строительства новых объектов сопряжено с большими организационно-техническими усилиями, обусловленными местной региональной спецификой. Теоретически, сотовые операторы также могли бы консолидировать мелкие инфраструктурные компании. Однако, приобретение непрофильных активов в условиях дефицита капитальных ресурсов явно не входит в стратегические планы мобильных операторов.

Что касается выкупа объектов пассивной инфраструктуры независимыми операторами у сотовых операторов, то, как и ожидали специалисты AC&M, подобные сделки так и не состоялись. В этой связи можно уже окончательно констатировать тот факт, что развитие российского рынка пассивной инфраструктуры пошло по траектории несколько отличной от североамериканской модели или развивающихся рынков Юго-Восточной Азии. Это не исключает в перспективе продажи сотовыми компаниями «непрофильных» активов, однако в текущих рыночных условиях такие сделки маловероятны.

Экономика сектора

Если относительно общего количества высотных конструкций, доступных для арендаторов, еще имеются определенные объективные данные, то показатели средних ставок аренды остаются совершенно непрозрачными. Единственным объективным инструментом измерения для стороннего наблюдателя в данном случае является опрос участников рынка (инсайдеров), которые соглашаются поделиться данными из собственной практики. Такой экспертный опрос, проведенный среди 14 представителей индустрии, показал, что существенных изменений арендных ставок в 2018 году не произошло. По-прежнему, в московской лицензионной зоне ставки аренды для размещения базовой станции находятся в диапазоне от 28 тысяч руб. в месяц до 47 тысяч руб. в месяц, а в регионах - от 18 тысяч руб. до 26 тысяч руб. По существу, ставки аренды остаются неизменными (за исключением индексации на 5-6%, предусмотренной в долгосрочных договорах аренды крупнейших операторов мобильной связи). Тем не менее, выручка независимых операторов пассивной инфраструктуры растёт быстрее, чем расширяется парк их высотных конструкций. Это достигается за счёт заметного увеличения заполняемости (tenancy ratio) на уже построенных объектах.

Для лидеров отрасли среди независимых инфраструктурных компаний повышение показателя tenancy ratio на 0,1 для «старого» портфеля активов (например, с 1,75 до 1,85) дает такой же эффект для выручки как ввод в строй всех новых объектов (где tenancy ratio обычно не превышает 1,2 арендатора в первый год после сдачи объекта в эксплуатацию).

Драйверов повышения tenancy ratio несколько:

- «Взросление» портфеля и формирование критической массы сайтов. Представим себе идеальную картину: башенная компания возвела объект под потребности какого-то конкретного арендатора и надеется привлечь еще одного или двух арендаторов. Даже если сведения о наличии этого объекта попадут к потенциальным арендаторам моментально после регистрации конструкции, мобильный оператор поставит этот сайт в план строительства сети лишь на следующий год. Таким образом, чем «старше» портфель «башенных» активов, тем более высокой будет заполняемость объектов арендаторами при прочих равных условиях. Нельзя игнорировать и абсолютный размер портфеля: вероятность того, что крупный федеральный арендатор найдёт сотню интересных позиций у владельца 5000 тысяч сайтов намного выше, чем вероятность того, что такой крупный арендатор заинтересуется десятком объектов у компании, имеющей в своём портфеле 500 сайтов.

- Сокращение объемов строительства по схеме built-to-suit (по заказу для одного конкретного пользователя). Если раньше «пионеры» башенного бизнеса брались практически за любой проект, то теперь они досконально изучают возможность привлечения на сайт более чем одного арендатора. Показательно, что независимые операторы весьма избирательны в строительстве так называемой «классики» (т.е., традиционных башен с высотой подвеса антенны более 40 метров) для расширяющейся сети Tele2. Дело в том, что часто Tele2 приходится искать размещения там, где уже стоят три аналогичных башни конкурентов. Последние неохотно «пускают» Tele2 на свои сайты, если это может существенно улучшить пятно покрытия для Tele2 и усилить конкуренцию. При этом независимые башенные компании не видят для себя возможности окупить затраты на строительство только за счёт одного арендатора, когда все остальные потенциальные арендаторы уже имеют присутствие в окрестности. В результате, Tele2 в 2018 г. приходилось самостоятельно возводить довольно много высотных конструкций, относящихся к классическим башням.

- Расширение круга арендаторов пока не вылилось в заметное увеличение выручки башенных компаний, но в условиях, когда каждые пять сотых в совокупном показателе tenancy ratio могут улучшать маржинальность проекта, даже скромный вклад «несотовых» арендаторов даёт такой же эффект, как увеличение заполняемости объектов. Следует признать, что возможности роста в этом направлении еще не до конца использованы и независимыми «башенными» компаниями, и самими операторами.

Следует отметить, что даже у крупнейших независимых участников рынка есть потенциал повышения tenancy ratio (если ориентироваться на лучшие зарубежные практики на развитых и даже развивающихся рынках). На российском рынке лучшие показатели сейчас 1,8-1,9. Если удастся наращивать парк на 15-20% и сохранять заполняемость «старых» портфелей, то рост выручки независимых компаний в сегменте сохранится на уровне 25-30%.

В настоящий момент сложно оценить совокупную емкость рынка в денежном эквиваленте по той причине, что операторы мобильной связи размещают на своих башнях много оборудования других интересантов на бартерной основе. Если говорить исключительно о независимых операторах пассивной инфраструктуры, то их совокупная годовая арендная выручка в 2018 году составит не менее 4,1 млрд рублей.

Прогноз развития рынка

По прогнозу AC&M, рынок пассивной инфраструктуры продолжит расширяться на 2-3 тысячи объектов в год. При этом главными локомотивом роста станет «сгущение» сетей в крупнейших мегаполисах, где среднее расстояние между базовыми станциями 4G будет последовательно сокращаться, а существующих сайтов будет не хватать для организации качественного покрытия. Следует, однако, отметить, что в 2019-2020 гг. московская лицензионная зона может оказаться относительно более насыщенной объектами пассивной инфраструктуры, и центры роста переместятся в другие крупные города. Своеобразная пауза в московской лицензионной зоне, тем не менее, продлится не слишком долго – развитие сетей 5G потребует весьма существенного сгущения сайтов и переселения некоторых с крыш поближе к тротуару или проезжей части. Почти половина сайтов на крышах высотных зданий окажется попросту непригодной для размещения узлов сети 5G, особенно, если речь идет о диапазонах 24-26 ГГц и выше. Даже самые консервативные оценки дополнительного числа сайтов для 5G предполагают кратное увеличение базовых станций по сравнению с 3G или 4G. Это позволяет утверждать, что в средне- и долгосрочной перспективе спрос на дополнительные объекты пассивной инфраструктуры в московской лицензионной зоне не иссякнет.

По мере того, как непосредственный потенциал роста в московской лицензионной зоне будет ослабевать (до момента массового развёртывания сетей 5G) независимые башенные компании будут все больше наращивать активность в регионах. Принимая во внимание объективные сложности с выходом на новые рынки и налаживанием диалога с местными властями, «Русские Башни», «Сервис-Телеком», а возможно и «Вертикаль», будут рассматривать возможность приобретения малых «башенных» компаний и отдельных портфелей высотных объектов. Консолидация в сегменте независимых операторов пассивной инфраструктуры продолжится и, вероятнее всего, ускорится.

Другим интересным направлением для развития башенных операторов является переход от строительства объектов инфраструктуры к разработке новых технологических решений, позволяющих обеспечить покрытие мобильной связи в сложных топологиях (инфраструктура для обеспечения покрытия внутри зданий, вдоль транспортных магистралей, инфраструктура для беспилотного транспорта и т.д.). Пионером в реализации такого рода проектов выступила компания «Русские Башни».

Инфраструктурные компании также экспериментируют с привлечением новых категорий арендаторов (не мобильных операторов). Потенциал в этой области еще далеко не исчерпан. Объекты пассивной телеком-инфраструктуры в перспективе могут стать своего рода опорным пунктом для реализации таких проектов как, например, «Умный город», на которых могут размещаться различные сенсоры, датчики, видеокамеры и т.п.

Особенно перспективными представляются те бизнес-модели, где башенные компании смогут не просто сдавать место в аренду, а монетизировать присутствие собственных систем и устройств (датчиков, камер, метеостанций, приборов контроля) в ключевых точках городского пространства, вдоль линейных объектов или на малозаселенных территориях, где нет иных опорных объектов цифровой инфраструктуры на поверхности земли. Отдельным источником нового дохода могут стать добавленные услуги для операторов (содействие в эффективном покрытии площадей и трасс за счёт решений аналогичных по результату «переносу емкости» или радиоудлинению).